A.- Consideraciones iniciales

Está probado en el mundo que el sistema de reparto (puro ) es financieramente inviable en el mediano plazo (genera un crecimiento sostenido en la deuda pública y/o en la carga tributaria). Además, cambiar el sistema actual a uno de reparto tendría efectos nocivos sobre el ahorro, la inversión y el crecimiento potencial de la economía. Lo anterior, aparte de las consabidas distorsiones sobre el mercado del trabajo que genera un sistema de reparto. Un sistema de capitalización individual no tiene tales problemas.

Para subir las pensiones en el corto plazo se requiere utilizar recursos del Estado. Para subir las pensiones a las generaciones futuras de pensionados se requiere subir la tasa de cotización en Chile (parece haber acuerdo en subirla al 18%), idear mecanismos de incentivos para incrementar la densidad de las cotizaciones , postergar la edad de retiro, idear políticas para reducir la informalidad en el mercado laboral, y revisar el tema del uso de las actuales tablas de mortalidad que , por definición, representan promedios – los cuales muy probablemente tienen una gran variabilidad por estratos socioeconómicos- . Sin embargo, independientemente de lo anterior, estimo imperativo revisar la arquitectura del actual sistema de pensiones.

B.- El carácter regresivo en los actuales sistemas de pensiones vigentes en el mundo.

• El objetivo de cualquier sistema de pensiones es maximizar los montos de las pensiones y garantizar pensiones mínimas compatibles con el consumo de subsistencia de los jubilados. Ello, sin comprometer las finanzas públicas en términos incompatibles con la estabilidad macroeconómica. Si, además, el sistema de pensiones contribuye a incrementar la tasa de ahorro, la inversión y el crecimiento en el PIB potencial (como en el caso de Chile), aún mejor.

• Los sistemas de pensiones no están pensados como un instrumento redistributivo.

Sin embargo, surgen dos preguntas pertinentes:

(1) ¿son ambas cuestiones – redistribución versus maximización de montos de pensiones- necesariamente incompatibles? (2) ¿son distributivamente neutrales los actuales sistemas de pensiones (reparto, capitalización individual y combinaciones entre ambos)?

Mi respuesta a ambas interrogantes es negativa.

Cuando es el Estado quien financia pensiones (sistema de reparto, y pensiones mínimas bajo sistema de capitalización individual) ello se materializa haciendo uso de los recursos generales de la Nación. Por muy progresivo que sea el sistema impositivo, siempre será cierto que los individuos de menores ingresos también contribuirán a financiar las pensiones de aquellos con mayores ingresos. Con mayor razón si parte significativa del financiamiento del Estado proviene de impuestos uniformes a los bienes . El IVA no sólo es regresivo porque su tasa impositiva es independiente del nivel de consumo de cada individuo. También lo es porque es similar a un impuesto al uso de mano de obra, pues incentiva procesos productivos intensivos en bienes producidos por otras empresas (bienes intermedios) en detrimento de la mano de obra.

Bajo un sistema de capitalización individual como los actualmente conocidos en el mundo todos los perceptores de ingreso tienen la misma tasa de cotización. Ello equivale a un porcentaje común de reducción en el ingreso disponible, independiente del nivel de ingreso. Pero resulta que la propensión media (y marginal) a consumir es mayor mientras menor sea el ingreso disponible. En consecuencia, el impacto de una misma tasa de cotización para toda la población económicamente activa reducirá relativamente más el consumo en aquellos con menor ingreso disponible. Una tasa de cotización común es tan regresivo como una tasa de impuesto al ingreso común para todos los individuos.

C.- Bases de una propuesta eficiente, redistributiva y solidaria: tasas de cotización diferenciadas.

Las redistribuciones de ingreso deben ser focalizadas no sólo en términos del destino de los recursos, sino también en cuanto al origen de los recursos. Esto último hace aconsejable minimizar el uso de los recursos generales del erario público para financiar pensiones pues buena parte de tales recursos no provienen de los estratos de ingresos más altos.

El sistema de capitalización individual puede hacerse compatible con un sistema previsional progresivo. Para ello se requiere abandonar el paradigma de que las tasas de cotización sean uniformes.

La presente propuesta implica un cambio estructural en la arquitectura del actual sistema de pensiones. Lo esencial de esta propuesta es que las tasas de cotización sean diferenciadas en función de estratos de ingreso. Y cumplir cabalmente con el principio de que las redistribuciones de ingreso deben ser focalizadas no sólo en términos del destino de los recursos, sino también en cuanto al origen de los recursos.

A continuación se definen los elementos fundamentales de la propuesta.

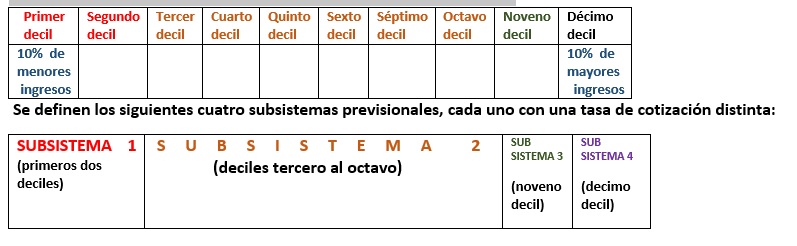

Divídase la población económicamente activa en deciles de ingreso:

- Subsistema 1.- Tasa de cotización = 0 . Este subsistema se financia enteramente con el

subsistema 4 , más un impuesto a las utilidades de las AFP (se establece un tope máximo a las comisiones de las AFP).

Excepto por los primeros dos deciles, todo el resto cotiza, sobre la base de un sistema de capitalización individual.

- Subsistema 2 .- Tasa de cotización = X % ( 15% , si ésta fuese la nueva tasa acordada)

- Subsistema 3.– Tasa de cotización = Y % = X % + ∆1

- Subsistema 4.- Tasa de cotización = Z % = X % + ∆2 ( ∆2 > ∆1 )

El ∆2 (conjuntamente con el impuesto a las utilidades de las AFP) se define en función del ingreso imponible promedio del tercer decil de ingreso. Es decir, debe permitir financiar un monto mensual que coincida con el monto promedio correspondiente a las imposiciones del tercer decil de ingreso. Con lo cual las pensiones de los primeros dos deciles de ingreso no podrán ser inferiores a la pensión promedio del tercer decil de ingreso. Adicionalmente, como el subsistema 1 no cotiza, el ingreso disponible de los primeros dos deciles automáticamente sube.

- En el subsistema 2 se complementa su tasa de cotización con un aporte solidario (obligatorio) incorporado en ∆1 . Dicho complemento sólo se otorga si los trabajadores pertenecientes al subsistema 2 han pagado sus imposiciones correspondientes al X % , es decir, sólo en los meses en que el individuo cotiza : no hay aporte solidario redistributivo en caso de lagunas previsionales. Lo contrario sería incentivar las lagunas previsionales.

- Los ∆1 y ∆2 (y la tasa de impuesto a las utilidades de las AFP) se determinan sujeto a la restricción de que los aportes solidarios redistributivos sean autofinanciables.

Con este esquema automáticamente suben las pensiones futuras para el primer quintil de ingreso y para los deciles tercero a octavo.

- Estos aportes previsionales debieran ser 100% a cargo del trabajador en todas las actividades económicas clasificadas como micro y pequeñas empresas. En el resto de las empresas dicho aporte debe ser diferenciado: el aporte del empleador en las medianas empresas debe ser inferior que en las grandes empresas.

- Se calcula una pensión mínima sobre la base del costo de una canasta de consumo de bienes y servicios pertinente para los jubilados. El Estado financia la diferencia entre dicha pensión mínima y la efectivamente percibida.

En este contexto, se elimina el “pilar solidario” tal como está hoy diseñado.

Es muy probable que esta propuesta – que habría que simular numéricamente – ahorre recursos fiscales.

- El contenido vertido en esta columna de opinión es de exclusiva responsabilidad de su autor, y no refleja necesariamente la línea editorial ni postura de El Mostrador.

<!– Descargar documento anexo de esta noticia –>